Автор: Доденко Дмитрий

Как финансовый директор, я живу в мире четких правил и логики. Но что, если бы я сказал вам, что существует сделка, в которой мою частную компанию юридически покупают (нас поглощает публичная компания), но когда я открываю нашу финансовую отчетность, оказывается, что на самом деле… это мы только что купили их?

Это не ошибка и не мошенничество. Это один из самых элегантных парадоксов в МСФО, известный как «обратное поглощение» (reverse acquisition).

На первый взгляд, это академическая головоломка. Но сегодня, для амбициозного украинского бизнеса, этот, казалось бы, странный механизм является одним из самых действенных и быстрых путей выхода на глобальные рынки капитала, такие как NASDAQ, NYSE или LSE (London Stock Exchange). И хотя для обхода валютных ограничений НБУ в любом случае нужен иностранный холдинг, именно слияние с SPAC позволяет сделать этот выход на рынок значительно быстрее и с заранее согласованной оценкой, устраняя риски и неопределенность традиционного, длительного процесса IPO.

Практическая стратегия: «бэкдор-листинг»

Представим, что наша частная украинская компания (назовем ее «UKR-Tech») является успешной, прибыльной и готовой к привлечению международного капитала.

Традиционный путь (IPO)

Мы бы потратили 12-18 месяцев на road-show, подготовку проспекта эмиссии, глубокую оценку (которая учитывала бы военные риски) и надеялись бы на удачное «окно» на рынке.

Альтернативный путь (обратное поглощение)

Мы находим уже зарегистрированную на Nasdaq публичную компанию. Чаще всего это «компания-оболочка» или SPAC (Special Purpose Acquisition Company) – по сути, это «мешок с деньгами», компания без операционной деятельности, созданная именно для того, чтобы найти и слиться с частной компанией, как наша.

Юридическая форма сделки

Публичная компания-оболочка (юридический покупатель) выпускает новые акции и «покупает» ими 100% нашей частной UKR-Tech (юридический объект приобретения).

Экономическая суть сделки

Наша UKR-Tech значительно больше «оболочки». Поэтому после обмена акциями бывшие владельцы UKR-Tech получают, скажем, 90% акций объединенной публичной компании. Они получают полный контроль: назначают новый совет директоров и управляют бизнесом.

Мы только что стали публичной компанией, обойдя процесс IPO. Мы это видели недавно: «Киевстар» вышел на Nasdaq именно благодаря слиянию с SPAC-компанией Cohen Circle Acquisition Corp.1

Алгоритм отражения в отчетности: парадокс CFO

Вот где начинается магия бухгалтерского учета. Моя работа как финансового директора – показать экономическую реальность, а не юридическую обертку.

Шаг 1

Кто на самом деле кого купил? (IFRS 3)

Стандарт IFRS 3 «Объединение бизнеса» требует идентифицировать бухгалтерского покупателя (accounting acquirer) – того, кто получил контроль. В нашем случае, несмотря на то, что публичная оболочка выпустила акции, контроль получили владельцы UKR-Tech.

Итак, для целей отчетности:

- Бухгалтерский покупатель: Наша частная UKR-Tech.

- Бухгалтерский объект приобретения: Публичная компания-оболочка (SPAC).

Шаг 2

Мы «купили» бизнес или листинг? (IFRS 3 против IFRS 2)

Мой следующий вопрос: что собой представляет эта «оболочка», которую мы приобрели?

Сценарий А

«Оболочка» является реальным бизнесом (например, меньшая операционная компания)

В этом случае применяется IFRS 3 «Объединение бизнеса».

- Консолидация: Наша консолидированная отчетность будет продолжением финансовой отчетности UKR-Tech. Активы и обязательства UKR-Tech остаются по их исторической (балансовой) стоимости.

- Цена покупки: Мы рассчитываем «условное вознаграждение» — справедливую стоимость акций, которые мы должны были бы выпустить, чтобы дать бывшим владельцам публичной компании их долю (например, 10%).

- Результат: Мы признаем активы и обязательства публичной компании по их справедливой стоимости на дату сделки. Разница между «условным вознаграждением» и чистой справедливой стоимостью активов становится гудвиллом (Goodwill).

Сценарий Б

«Оболочка» – это SPAC (только наличные и листинг)

Это самый распространенный случай (как в «Киевстар»). И здесь ключевой момент: SPAC, который имеет только наличные, не является «бизнесом» по определению IFRS 3.

- Стандарт: IFRS 3 не применяется. Вместо этого мы применяем IFRS 2 «Платеж на основе акций».

- Логика: Транзакция рассматривается так, как будто UKR-Tech выпустила собственные акции (платеж), чтобы «купить» две вещи: 1) чистые активы SPAC (то есть наличные) и 2) «услугу по получению биржевого листинга».

- Результат: Разница между справедливой стоимостью акций, которые мы «условно выпустили» (то есть стоимостью нашей компании), и справедливой стоимостью чистых активов (наличных средств), которые мы получили от SPAC, не является гудвилом. Эта разница признается немедленно в Отчете о прибылях и убытках как «Расходы на листинг» (Listing Expense).

Для финансового директора это означает, что в первый же день нашей публичной жизни я должен показать в отчетности значительный неденежный убыток. Моя задача — четко объяснить новым инвесторам, что это не операционный провал, а единовременная, ожидаемая плата за выход на биржу.

Шаг 3

Парадокс в отдельной отчетности (IAS 27)

И напоследок, еще один парадокс. Вся эта сложная логика обратного поглощения применяется только в консолидированной отчетности.

В отдельной (неконсолидированной) отчетности самой публичной компании-оболочки (которая юридически является материнской) все просто: она выпустила акции и получила актив – «Инвестицию в дочернюю компанию (UKR-Tech)». Эта инвестиция учитывается по себестоимости – то есть по справедливой стоимости выпущенных акций.

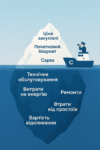

Преимущества и риски для украинской компании

Эта стратегия – не просто «лазейка». Это взвешенное решение с четкими плюсами и минусами.

Преимущества

- Скорость и стоимость: Процесс значительно быстрее и дешевле, чем традиционное IPO.

- Доступ к капиталу: Мы не просто получаем листинг, но и (в случае с SPAC) получаем наличные, которые SPAC привлек ранее.

- Определенность цены: Мы договариваемся об оценке напрямую со спонсорами SPAC, а не зависим от волатильности рынка во время IPO.

- Сохранение контроля: В отличие от IPO, где часто происходит значительное размывание доли, здесь владельцы частной компании, как правило, сохраняют преимущественный контроль.

Риски и пути их уменьшения

- Риск: «Грязное» наследство. Наибольшая опасность – унаследовать скрытые долги, обязательства или судебные иски от публичной «оболочки».

– Снижение риска: Тотальная Due Diligence. Нельзя экономить на юридической и финансовой проверке «оболочки». Это самый важный шаг. - Риск: Репутация. Некоторые инвесторы относятся к обратным поглощениям скептически из-за меньшего уровня проверки регулятором по сравнению с IPO.

– Снижение риска: Выбор «чистого» SPAC с уважаемыми спонсорами и готовность к полной прозрачности после сделки. - Риск: Операционный шок. Ваше руководство никогда не управляло публичной компанией. Требования к отчетности, комплаенсу и отношениям с инвесторами – это совсем другой уровень давления.

– Снижение риска: привлечь опытных советников, финансовых и юридических экспертов к сделке и подготовить собственные финансы до уровня «готовности к аудиту» (audit-ready) заранее.

Как обойти валютные ограничения НБУ?

Это наиболее интересно для украинского бизнеса. Как «купить» американскую публичную компанию, если НБУ запрещает вывод капитала для покупки корпоративных прав за рубежом?

Ответ: сделка происходит без движения денег из Украины.

Это шахматная партия в три хода, и пример «Киевстара» иллюстрирует ее безупречно:

- Ход 1: Реструктуризация (создание иностранного холдинга). Владельцы украинского бизнеса (например, АО «UKR-Tech») создают новую холдинговую компанию в нейтральной, благоприятной для инвестиций юрисдикции (например, на Бермудах, как Kyivstar Group Ltd., или в Нидерландах, на Кипре и т. д.). Затем они передают 100% акций украинской компании в собственность этого нового холдинга. Это может быть обмен акциями или конвертация долга в капитал (что НБУ недавно разрешил).

- Ход 2: Слияние (обмен акциями за рубежом). Теперь наша частная компания – это «OurCo Ltd.» (зарегистрированная на Бермудах). Именно эта иностранная компания проводит обратное поглощение с американской SPAC-компанией. Это обмен акциями между двумя не украинскими юридическими лицами.

- Ход 3: Результат. Деньги (капитал) не выходили из Украины для покупки. Валютное законодательство Украины распространяется на трансграничные переводы из Украины. Эта же транзакция и ее расчеты происходят полностью за пределами украинского финансового контура.

Налоговые последствия? Безусловно. Владельцы-украинцы теперь владеют Контролируемой Иностранной Компанией (КИК). Они обязаны отчитываться о ней и, потенциально, платить налог с нераспределенной прибыли. Однако и здесь есть преимущество: закон о КИК освобождает от налогообложения прибыль, если компания является публичной и ее акции котируются на признанной фондовой бирже. Таким образом, сам факт выхода на Nasdaq может помочь выполнить условия для освобождения от налогообложения прибыли КИК.

Вывод

То, что начинается как учетный парадокс – когда покупатель становится приобретенным – на практике оказывается мощной, проверенной стратегией. Для украинского бизнеса это не просто способ обойти дорогое IPO. Это структурированный путь доступа к глобальному капиталу, который является абсолютно реальным даже в условиях военного положения и жестких валютных ограничений.

1. Группа Киевстар начинает торги на бирже Nasdaq под тикером «KYIV» 15 августа, завершая историческое публичное размещение — Киевстар, https://kyivstar.ua/news/id150820250910 ↩