Механическое использование правильных методик не гарантирует получение правильных результатов

Использование средневзвешенной стоимости запасов является допустимым методом для финансовой отчётности, отражающей информацию о произошедших событиях. Но использование средневзвешенной стоимости запасов для принятия решения по выбору одного из альтернативных вариантов может привести к принятию управленческих решений, которые разрушают стоимость компании.

Рассмотрим пример из реального бизнеса*.

Контекст производства

Предприятие выпускает три основных вида продукции:

- Продукт 1: древесный уголь (ДУ)

- Продукт 2: этилацетат (ЭА)

- Продукт 3: карбамидоформальдегидные смолы (КФС)

В основе производства ДУ лежит экзотермический химический процесс, то есть процесс с выделением тепла. А для производства ЭА и КФС используются эндотермические химические процессы, то есть процессы с поглощением тепла.

Тепло, вырабатываемое в производстве ДУ, посредством нагретого пара передаётся для производства ЭА и КФС, а также для собственных нужд (отопление). Кроме того, пар может вырабатываться при включении собственной котельной, работающей на природном газе.

Разница в стоимости

- Стоимость пара, полученного при производстве ДУ − 14 грн./Гкал

- Стоимость пара, полученного при использовании природного газа − 412 грн./Гкал

Для производства ДУ ограничивающим фактором является производственная мощность (ёмкость рынка позволяет реализовывать значительно большее количество продукта с достаточным запасом маржи).

В структуре переменных затрат на производство КФС стоимость пара составляет:

- при использовании пара от производства ДУ − 0,1%

- при использовании пара от котельной (на природном газе) − 3,4%

При сложившемся уровне цен, выбор используемого пара, − от собственного производства или от котельной, − не является критичным для принятия решения об объёме производства КФС. Ограничивающим фактором в данном случае является потребность основных покупателей в количестве этого продукта.

В переменных затратах на производство ЭА стоимость пара составляет:

- при использовании пара от производства ДУ − 0,8%

- при использовании пара от котельной (на природном газе) − 17,5%

Дилемма решения

Контракты на продажу ЭА заключаются ежемесячно до начала планируемого месяца. Количество возможных покупателей нашей продукции − несколько десятков. Разница в ценах продажи (в пересчёте на единый базис поставки) составляет до 30% и выше.

Для работы производства ЭА на полную мощность пара от производства ДУ недостаточно и встаёт вопрос о целесообразности включения котельной и использования природного газа для производства пара.

Ловушка менеджмента

Для учёта стоимости запасов на предприятии использовался метод средневзвешенной стоимости.

Предыдущее руководство предприятия неоднократно пыталось анализировать эту ситуацию, но чёткая взаимосвязь между объёмами производства ЭА и прибылью не была выявлена, и использовался следующий алгоритм:

- Для предварительного планирования продаж отбирали заявки на покупку ЭА по ценам выше переменной себестоимости ЭА в прошлом месяце.

- Планировались закупки сырья и производство ЭА в объеме, рассчитанном исходя из запланированного объёма продаж (с учётом остатков).

- Рассчитывалась себестоимость запланированного производства ЭА исходя из плановых цен закупки сырья и других прямых затрат.

- Полученная плановая переменная себестоимость сравнивалась с минимальными ценами запланированных продаж. Объёмы продаж при необходимости корректировались. Рассчитывалась полная себестоимость запланированных продаж и определялась плановая прибыль.

При этом себестоимость пара, используемого для производства ЭА, рассчитывалась по методу средневзвешенной стоимости.

Например:

Себестоимость продукции (по переменным затратам) за прошлый месяц равна 600 €/тонна при объёме производства 1 800 т.

Запланированные продажи представлены в следующей Таблице 1:

| Кол-во, т | Цена, €/т | Сумма, € | |

|---|---|---|---|

| 50 | 800 | € 40 000 | |

| 100 | 780 | € 78 000 | |

| 150 | 760 | € 114 000 | |

| 250 | 740 | € 185 000 | |

| 400 | 680 | € 272 000 | |

| 400 | 620 | € 248 000 | |

| 450 | 610 | € 274 500 | |

| Всего: | 1 800 | € 1 211 500 |

Обычный анализ

Переменные затраты на производство запланированных к продаже 1 800 тонн составят € 1 080 000. И, соответственно, маржинальная прибыль составит € 131 500.

При этом коммерческий директор исходит из того, что каждая продажа продукции, по цене выше, чем переменная себестоимость, увеличивает прибыль. Для расчётов имеется только одна себестоимость данного вида продукции, корректно рассчитанная допустимым способом (по методу средневзвешенной стоимости). И на первый взгляд логика такого планирования выглядит безупречно − минимальная цена продажи выше, чем переменная себестоимость продукции.

Знакомая картина, не правда ли?

Скрытая реальность

Но себестоимость запасов − это сумма расходов на получение конкретного вида запасов. И на самом деле у нас присутствует два вида пара − пар от производства ДУ и пар от котельной (на природном газе).

Себестоимость этих видов пара отличается более чем в 25 раз (!). И, соответственно, у нас есть две партии готовой продукции с различной себестоимостью:

- ЭА из дешёвого пара (без использования природного газа)

- ЭА из дорогого пара (с использованием природного газа).

Мы можем произвести ограниченное количество ЭА из дешёвого пара и можем произвести ещё некоторое количество ЭА из дорогого пара.

Новый алгоритм планирования: максимизация прибыли

Поэтому мной был изменён порядок планирования производства и продаж ЭА и стал использоваться следующий алгоритм:

- В первую очередь планируется к продаже дешёвый ЭА (ограниченное количество ЭА, полученного из пара без использования природного газа) по контрактам с максимальными ценами.

- Затем планируется к продаже дорогой ЭА по оставшимся контрактам с меньшими ценами, если цена продажи по этим контрактам превышает переменные затраты на производство ЭА.

- После этого мы определяем полную себестоимость продаж и плановую прибыль.

Правило 1:

По контрактам с максимальными ценами продаются дешёвые партии товара. А затем, по оставшимся контрактам, продаются более дорогие партии товара, если цена продажи превышает их себестоимость.

Например:

За месяц предприятие может произвести 1 800 тонн ЭА. При этом пара от производства ДУ (дешёвый пар) хватит для производства 900 тонн ЭА. А для производства ещё 900 тонн ЭА придётся использовать пар от котельной на природном газе (дорогой пар).

Разбивка расходов:

- Себестоимость ЭА из дешёвого пара составляет 550 €/тонна.

- Себестоимость ЭА из дорогого пара составляет 650 €/тонна.

И, в соответствии с новым алгоритмом, план продаж будет иметь следующий вид (Таблица 2):

| Кол-во | Цена | Сумма | |

| 50 | 800 | € 40 000 | |

| 100 | 780 | € 78 000 | |

| 150 | 760 | € 114 000 | |

| 250 | 740 | € 185 000 | |

| 400 | 680 | € 272 000 | |

| 0 | 620 | 0 | |

| 0 | 610 | 0 | |

| Всего: | 950 | € 689 000 |

Финансовый результат

Переменные затраты на производство запланированных к продаже 950 тонн составят € 527 500 (900т * € 550 + 50т * € 650). И, соответственно, маржинальная прибыль составит € 161 500. То есть, при данных условиях, производство и продажа меньшего количества продукции, в соответствие с новым алгоритмом, принесёт предприятию € 30 000 дополнительной прибыли (€ 161 500 — € 131 500).

Почему это работает

Переменная себестоимость ЭА, произведённого с использованием дорогого пара, превышает минимальные цены продаж по имеющимся контрактам, поэтому, производство ЭА из дорогого пара и продажа его по таким контрактам уменьшает прибыль предприятия, заработанную продажами по более высоким ценам.

Использование предложенного мной алгоритма в финансовой модели подтвердило его корректность и показало увеличение прибыли до € 50 тыс. в месяц по сравнению с показателями, запланированными с использованием старого алгоритма. Таким образом, описанное изменение порядка планирования производства и продаж только одного продукта принесло предприятию около € 0,5 млн. в год.

В первый же месяц применения данного алгоритма предприятие получило дополнительную прибыль в размере более € 40 тыс. при меньшем объёме продаж, по сравнению с запланированным в соответствие со старым порядком.

Визуализация ситуации

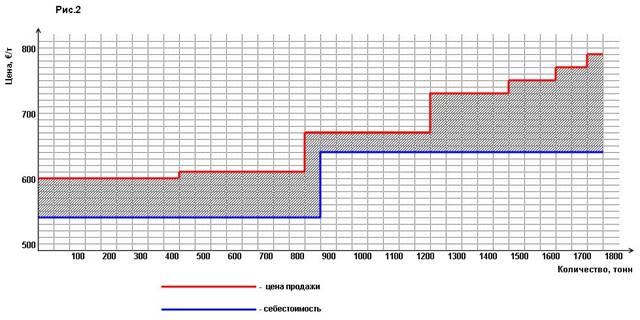

Эту ситуацию можно представить графически:

На этом графике себестоимость определена с использованием метода средневзвешенной стоимости. Разница между ценой продажи и себестоимостью, умноженная на количество (то есть заштрихованная площадь между линиями продаж и себестоимости) − это прибыль.

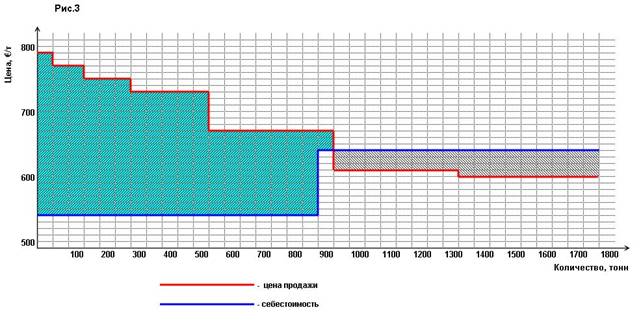

Разделив в учёте себестоимость продукции, произведённой из разного по цене сырья (пара), получим следующий график:

Линия продаж находится выше линии себестоимости, то есть все продажи осуществляются по цене большей, чем себестоимость. Соответственно, чем больше мы продаём, тем больше прибыль(?). С точки зрения бухгалтерии − вроде бы всё правильно.

Ловушка раскрыта

Но проблема в том, что увеличение количества продаж возможно только по ценам, которые ниже, чем переменная себестоимость каждой дополнительно произведённой тонны продукции, поэтому, в данном случае, увеличение количества продаж уменьшает прибыль.

От перестановки мест слагаемых сумма не меняется. На графике меняем местами продажи по максимальным и минимальным ценам (в соответствие с Правилом 1) и получаем следующую картину:

Здесь явно видно, что все продажи по цене ниже 650 €/т являются убыточными. И если их отбросить, то получим максимальную прибыль (область заштрихованная и выделенная цветом).

Здесь явно видно, что все продажи по цене ниже 650 €/т являются убыточными. И если их отбросить, то получим максимальную прибыль (область заштрихованная и выделенная цветом).

Исходя из вышеизложенного можно сделать следующий вывод:

Правило 2:

Если для производства одного вида продукции используются различные по цене партии сырья, то для максимизации прибыли необходимо разделить в учёте переменную себестоимость продукции при использовании дешёвого и дорогого сырья и сравнить себестоимость продукции из дорогого сырья с ценами продажи. Если переменная себестоимость продукции из дорогого сырья выше, чем минимальные цены продажи продукции, то такие продажи уменьшаю прибыль.

И такой анализ необходимо проводить независимо от того какой метод оценки запасов (FIFO или средневзвешенная) используется.

Может показаться, что если в учёте частично распределить стоимость дополнительного (дорогого) пара на себестоимость другого продукта (КФС), где его влияние на прибыль незначительно, то можно произвести и продать большее количество ЭА с прибылью. И с точки зрения бухгалтерского учёта такой порядок будет правильным.

Но за счёт использования дополнительного (дорогого) пара мы увеличим выпуск только ЭА. Поэтому для принятия решения о дополнительном объёме производства ЭА отнесение дополнительных затрат, связанных с таким производством, на себестоимость другого продукта будет некорректным. Такое перераспределение дополнительных затрат просто переносит убыток от продажи одного продукта (ЭА) на увеличение себестоимости другого продукта (КФС).

И прибыльная, с точки зрения бухучёта, продажа большего количество продукции (ЭА) на самом деле уменьшает общую прибыль предприятия. Иными словами, если рассматривать предприятие в целом, то приростные издержки будут больше, чем приростные доходы.

* * *

«ФИФО по средней»

Для учёта запасов на предприятии стал использоваться метод ФИФО (FIFO). И возникла другая проблема.

Ситуация:

На предприятии есть два цеха, которые выпускают один вид продукции. Стоимость основного сырья со временем увеличивается. При использовании для оценки стоимости запасов метода FIFO первые, более ранние и более дешёвые, партии сырья распределяются на себестоимость продукции первого цеха, последующие, более дорогие, партии сырья распределяются на себестоимость продукции второго цеха. В результате, себестоимость однотипной продукции, производимой из одинакового сырья в разных подразделениях, отличается и довольно существенно. При производстве в этих подразделениях различной номенклатуры продукции, себестоимость различных наименований однотипной продукции существенно различается, что может привести к неправильным управленческим решениям.

Решение этой проблемы описано в моей служебной записке, направленной в финансовое управление холдинга:

Служебная записка.

Наше предприятие для оценки стоимости запасов использует метод ФИФО (FIFO). Использование этого метода при производстве нескольких видов продукции из одинакового сырья (смолы КФС «плитная, «фанерная») или при производстве одинаковой продукции в разных подразделениях (НДР-1, НДР-2) приводит к следующей проблеме − однотипная продукция, производимая в одном периоде из одного вида сырья, имеет разную себестоимость. Это происходит за счёт того, что сырьё списывается сначала на производство продукции в одном подразделении (на один вид продукции), затем следующие партии сырья списываются на производство в другом подразделении (на другой вид продукции). При росте цен более поздние партии имеют более высокую стоимость и, соответственно, продукция из этих партий сырья будет иметь более высокую себестоимость. Это наглядно видно на простом примере:

| Кол-во сырья, т | цена | стоимость | Кол-во сырья, т | стоимость | |

| 10 | 100 | 1 000 | остаток на начало месяца | ||

| 20 | 150 | 3 000 | приход-1 | ||

| 50 | 200 | 10 000 | приход-2 | ||

| 20 | 2 500 | списание на 1 подразделение (10*100+10*150) | |||

| 20 | 3 500 | списание на 2 подразделение (10*150+10*200) | |||

| 40 | 200 | 8 000 | остаток на конец месяца |

Применение метода средневзвешенной стоимости нецелесообразно, так как возникает следующая ситуация:

| Кол-во сырья, т | цена | стоимость | Кол-во сырья, т | стоимость | |

| 10 | 100 | 1 000 | остаток на начало месяца | ||

| 20 | 150 | 3 000 | приход-1 | ||

| 50 | 200 | 10 000 | приход-2 | ||

| 20 | 3 500 | списание на 1 подразделение =(1000+3000+10000)/(10+20+50)*20т | |||

| 20 | 3 500 | списание на 2 подразделение =(1000+3000+10000)/(10+20+50)*20т | |||

| 40 | 175 | 7 000 | остаток на конец месяца |

Цена остатка на конец месяца, определённая по средневзвешенной стоимости, оказывается ниже, чем цена закупки последних партий. И может быть принято ошибочное решение о его продаже по цене, к примеру, 190. Эта цена хотя и выше, чем учётная стоимость, но ниже чем текущая рыночная цена (цена последнего прихода).

Для решения данной проблемы мной было принято следующее решение: оценка стоимости запасов производится по методу ФИФО − стоимость остатка на конец периода равна стоимости последних приходов. Но списание сырья на разные подразделения или продукцию производится по одной цене − по средней цене партий списанных на производство в текущем месяце. Получается следующая картина:

| Кол-во сырья, т | цена | стоимость | Кол-во сырья, т | стоимость | |

| 10 | 100 | 1 000 | остаток на начало месяца | ||

| 20 | 150 | 3 000 | приход-1 | ||

| 50 | 200 | 10 000 | приход-2 | ||

| 20 | 3 000 | списание на 1 подразделение =(10*100+20*150+10*200)/(20+20)*20т | |||

| 20 | 3 000 | списание на 2 подразделение =(10*100+20*150+10*200)/(20+20)*20т | |||

| 40 | 200 | 8 000 | остаток на конец месяца |

Таким образом, мы устраняем недостатки механического использования метода ФИФО, и в полной мере используем его преимущества.

В настоящее время мы вносим соответствующие изменения в базы данных 1С.

Доденко Д.А.

* * *

Как видно, механическое использование правильных (допустимых) методик не гарантирует получение правильных (оптимальных) результатов. Необходимо понимание путей формирования добавленной стоимости на предприятии и творческий подход.

Дмитрий Доденко

https://finmanagement.com.ua

опубликовано:

в журнале “&.Финансист” № 1-2, 2010 г.

на сайте E-xecutive — международное сообщество менеджеров http://www.e-xecutive.ru/

на сайте “Корпоративный менеджмент” http://cfin.ru/

на Интернет-портале для управленцев Менеджмент.com.ua http://www.management.com.ua/

4.5

5

5

5